L’impôt sur la fortune immobilière ( ifi ) existe depuis le premier janvier 2018. En effet, l’impôt ifi remplace l’isf qui était en vigueur jusqu’à 2017.

Il concerne les patrimoines immobiliers nets de plus de 1 300 000 euros. Mais comment se fait le calcul de l’ifi ? Quel est le barème de l’impôt sur la fortune immobilière ? Quels sont les biens imposables ?

Le point sur de calcul de l’ifi en 2022 aussi appelé impôt sur la fortune immobilière.

Sommaire

Qui est soumis à l’impôt sur la fortune immobilière l’ifi ?

Les contribuables soumis à l’impôt ifi sont les personnes physiques dont leur patrimoine excède 1,3 million net au premier janvier.

Le barème de l’impôt sur la fortune immobilière ( ifi ) prend en compte l’ensemble des biens du foyer fiscal, à savoir :

- Le conjoint

- Partenaire de pacs

- Concubins et les enfants mineurs

Sont concerné par le calcul de l’ifi les contribuables ayant leur domicile fiscal en France. C’est l’article 4B du cgi, qui fixe la notion de domicile fiscal en matière d’impôts sur le revenu.

👉👉👉 A lire aussi : tout savoir sur le calcul de la taxe d’habitation 👈👈👈

Impôt sur la fortune immobilière : les biens imposables à l’ifi

Le barème et le calcul de l’ifi prend en compte le patrimoine immobilier des contribuables qui sont détenus en direct pour par l’intermédiaire de sociétés. Il s’agira donc :

- Des immeubles bâtis (maisons, appartement et dépendances)

- Des immeubles en cours de construction au premier janvier de l’année d’imposition

- Des parts ou actions de sociétés représentatives d’un bien immobilier

- Des contrats d’assurance-vie contenant de l’immobilier

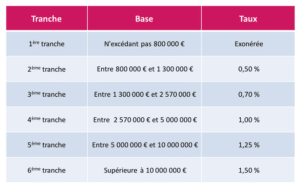

Les taux de l’ifi et euros

Dès que vous dépassez le seuil des 1 300 000 euros de patrimoine net taxable, le calcul de l’ifi et donc de l’impôt sur la fortune immobilière se fera en fonction des taux suivants :

Source impôt sur la fortune immobilière : www.futura-sciences.com

👉👉👉 A voir aussi : les meilleurs dispositifs de défiscalisation immobilière 👈👈👈

Quels sont les biens exonérés du calcul de l’ifi ?

Impôt sur la fortune immobilière et biens professionnels

En effet, les biens immobiliers détenus par le contribuable et qui ont un usage professionnel sont exonérés du calcul de l’ifi.

Les personnes qui exercent une activité de loueur meublé professionnel sont également exonérées de l’impôt sur la fortune immobilière et du calcul de l’ifi si elles répondent à ces trois critères :

- Les recettes locatives brutes doivent être supérieures à 23 000 euros

- Les revenus de la location doivent représenter plus de 50 % des revenus du foyer fiscal

- L’activité de LMP doit constituer l’activité principale

Si vous exercez votre activité de LMP par le biais d’une société, la condition du seuil des recettes supérieures à 23 000 euros n’est plus demandée.

Cependant, vous devrez respecter une des deux conditions ci-dessous :

- Pour une société non soumise à l’IS, votre activité de loueur doit constituer votre activité principale

- Pour une société soumise à l’IS, vos titres de la société doivent être considérés comme professionnels

De plus, les actions de SIIC sont exonérées du calcul de l’ifi à la condition que son propriétaire détienne au moins 5% du capital social et des droits de vote de la société.

👉👉👉 A lire aussi : quels sont les techniques pour réduire les frais de notaire ? 👈👈👈

Les biens exonérés partiellement de l’impôt sur la fortune immobilière

La résidence principale sera exonérée du calcul de l’ifi

Le fisc vous accordera un abattement de 30 % sur votre résidence principale au premier janvier.

En revanche, cet abattement sur l’impôt sur la fortune immobilière ne s’appliquera pas sur les biens immobiliers locatifs et sur les résidences secondaires.

Si votre bien est détenu par l’intermédiaire d’une société, la valeur des titres de bénéficient pas de l’abattement de 30 % sur le calcul de l’ifi.

👉👉👉 A voir aussi : mon avis sur la loi Pinel 👈👈👈

Les bois et forêt

Les bois, les forêts et les parts de groupements forestiers sont exonérés s’ils constituent des biens professionnels. S’ils ne le sont pas, il y aura un abattement de 75 % sur le calcul de l’ifi si vous répondez aux conditions suivantes :

- Un engagement de 30 ans d’exploitation doit être pris

- Pour les groupements forestiers acquis à titre onéreux, un délai minimal de détention de 2 ans est exigé.

- Il faut la présence d’un certificat du directeur départemental de l’agriculture

Impôt sur la fortune immobilière et biens ruraux donnés à bail à long terme

Encore une fois, s’ils constituent un bien à usage professionnel, les biens ruraux donnés à bail à long terme et les parts de groupements fonciers ruraux sont exonérés au calcul de l’ifi.

A défaut, ils seront exonérés du calcul de l’ifi à hauteur de 75 % de leur valeur si cette dernière est inférieure ou égale à 101 897 € et 50 % au-delà.

👉👉👉 A lire aussi: attention au calcul de l’ifi pour votre résidence secondaire 👈👈👈

Le passif déductible du calcul de l’ifi

Le passif constitue les charges que vous pourrez déduire afin de déterminer l’assiette taxable. Afin de pouvoir être réduit, ce passif doit:

- Exister au premier janvier de l’année d’imposition

- Être attaché à des biens imposables

- Être supporté par le contribuable ou un des membres du foyer fiscal

👉👉👉 A lire aussi : comprendre la fiscalité des revenus fonciers 👈👈👈

Les frais d’acquisition pour le calcul de l’ifi

Les emprunts contractés en vue d’acheter un bien immobilier, les droits immobiliers imposables, ou les titres de sociétés titulaires d’actifs ou de droits immobiliers imposables sont déductibles.

l’impôt sur la fortune immobilière et les charges de travaux

Les dépenses d’amélioration, de construction ou de reconstruction et d’agrandissement ainsi que les dépenses d’entretien et de réparation dont vous n’avez pas obtenu le remboursement de votre locataire au 31 décembre de l’année sont déductibles du calcul de l’ifi.

La fiscalité

La taxe foncière ainsi que la taxe sur les locaux vacants sont déductibles.

Le prêt in fine

La particularité de ce prêt, c’est que vous ne payez que les intérêts pendant la période de remboursement et vous remboursez le capital en une seule fois à la fin.

Sera déductible du calcul de l’ifi et de l’impôt sur la fortune immobilière le montant initial du prêt diminué d’annuités théoriques calculées de façon linéaire dans le temps.

Quand la valeur des actifs immobiliers imposables est supérieure à 5 000 000 €, la déduction du passif est intégrale à hauteur de 60 % de cette valeur.

Au-delà de 60 %, seule la moitié du passif est déductible.

👉👉👉 A voir aussi : quels sont les cas d’exonération de la taxe sur la plus-value immobilière ? 👈👈👈

l’impôt sur la fortune immobilière et réduction de l’ifi

Si vous avez un coté généreux et que vous faites des dons à certains organismes, vous pourrez bénéficier d’une réduction sur le calcul de l’ifi.

En effet, vous pourrez récupérer 75 % des sommes données dans la limite de 50 000 euros.

Les organismes éligibles sont les suivants :

- Les établissements d’intérêt général à but non lucratif

- Les écoles artistiques

- Des entrepris d’insertion et de travail temporaire d’insertion

- Les établissements de recherche ou d’enseignement supérieur

👉👉👉 A lire aussi : qu’est-ce que les droits d’enregistrement ? 👈👈👈

Le paiement de l’impôt ifi

L’avis d’imposition de l’ifi est distinct de celui de l’impôt sur le revenu. En effet, sa déclaration est adressée entre la deuxième quinzaine d’aout et début septembre.

Un délai de 30 jours vous sera accordé pour payer l’impôt ifi. En revanche, si vous payez en retard, le montant de la pénalité sera de 0.40 % par mois.

En revanche, aucune pénalité de sera due si vous vous trompez involontairement de moins de 10 % de la base d’imposition.

Si le fisc a un doute sur la véracité des informations que vous avez déclarées, elle sera en droit de venir vous contrôler ou de vous demander des pièces complémentaires. Vous aurez alors 2 mois pour vous justifier.

Si vous avez besoin de renseignements supplémentaires sur le calcul de l’ifi et l’impôt sur la fortune immobilière, je vous invite à commenter l’article ci-dessous.

Conclusion sur l’impôt ifi ou l’impôt sur la fortune immobilière

Le calcul de l’ifi sera dû à partir de 1 300 000 euros de patrimoine immobilier et a remplacé l’isf en 2018. Les contribuables qui seront taxés sont les personnes qui sont fiscalement domiciliées en France, les personnes domiciliés à l’étranger ayant des biens immobiliers en France et les personnes ayant passé les 5 dernières années à l’étranger ayant du patrimoine immobilier en France.

L’impôt sur la fortune immobilière se calcule par foyer fiscal sachant qu’une personne seule constitue un foyer fiscale au même titre qu’un couple par exemple.

Enfin, afin de connaitre votre impôt du calcul de l’ifi, vous devrez totaliser le montant de votre patrimoine auquel vous déduirez votre passif déductible. Si la valeur net dépasse les 1 300 000 euros, vous appliquerez alors votre impôt sur la fortune immobilière dans le barème.