Il existe de nombreux cas d’exonération de plus-value immobilière. Mais avant de vous les présenter, quelle est la définition d’une plus-value immobilière et quels sont les biens qui sont assujettis à la taxe ?

Quelle est le calcul et quels sont les cas où vous serez exonéré ?

Il me parait important avant d’avoir trouvé un acheteur de connaitre la réponse à ces questions, car vous allez vite comprendre que dans certain cas, la somme qu’il vous restera une fois appliquée, le montant qu’il vous restera ne sera pas le même.

Faisons le point sur tout ce qui tourne autour de l’imposition et surtout les cas d’exonération de plus-value immobilière.

Sommaire

Avant l’exonération de plus-value immobilière : définition

La définition de la plus-value immobilière représente la différence positive entre votre prix d’achat et votre prix de vente. Vous achetez un bien 100 000 €, vous le revendez 120 000 €, votre taxe est de 20 000 €.

En revanche, si vous aviez revendu le bien 80 000 € on aurait parlé de moins. Si le cas courent d’exonération de plus-value immobilière est la vente de la résidence principale, il existe d’autre cas moins connu.

Rassurez-vous, votre notaire vous expliquera en rendez-vous si dans votre cas précis, vous aurez droit à une annulation ou non, puisque c’est celui-ci qui s’occupe de collecter et de la reverser à l’administration fiscale.

Les personnes imposées

Elle s’applique aussi bien sur les personnes physiques que sur les personnes morales relevant de l’impôt sur le revenu. Les sociétés concernées sont essentiellement les SCI non passible de l’impôt sur les sociétés.

Exonération et biens imposables

Tout les immeubles bâtis ou non bâtis, comme par exemple les terrains sont imposables à cette taxe.

En revanche, le régime ne s’applique pas à l’acquisition immobilière réalisées sur les biens figurant à l’actif d’une entreprise commerciale ou artisanale car ces biens figures dans un patrimoine professionnel.

Pourquoi faire estimer sa maison ?

Il est important de faire estimer sa maison si vous envisagez de la vendre. Cela vous fournira une estimation précise de la valeur de la propriété et vous aidera à négocier un prix équitable avec les acheteurs potentiels.

En outre, une évaluation peut vous aider à bénéficier d’exonérations fiscales sur les plus-values immobilière réalisées lors de la vente.

Si vous vendez une propriété qui a été votre résidence principale pendant au moins 30 ans, vous pouvez être exempté du paiement de l’impôt sur les plus-values de la vente.

Pour en bénéficier, vous devez fournir des documents tels qu’un acte d’achat ou un avis de donation ou d’héritage. Vous pouvez également bénéficier de cette exonération si le bien vous a été transféré pour un montant inférieur à 15 000 €.

Si vous vendez une résidence secondaire, vous pouvez être en mesure d’exonérer une partie ou la totalité des bénéfices de l’impôt sur les plus-values si certaines conditions sont remplies.

Par exemple, si vous n’avez pas été propriétaire du bien au cours des quatre dernières années et que vous prévoyez d’utiliser l’argent de la vente pour acheter une autre maison dans les deux ans, vous pouvez être exonéré d’impôt.

Toutefois, il est important de noter que ces exemptions sont complexes et qu’il est préférable de consulter un conseiller pour savoir si vous êtes admissible.

Calcul et exonération de plus-value immobilière

Si vous ne vous retrouvez pas dans un des cas d’exonération de plus-value immobilière détaillés ci-dessous, il convient de savoir calculer votre imposition afin de ne pas être pris au dépourvu en cas de vente.

Quand on parle d’impôt, on parle en réalité d’une double imposition, puisque vous serez prélevé à l’impôt sur le revenu mais également pour les prélèvements sociaux.

Tout d’abord, il faut commencer par déterminer votre taxe. Le calcul est assez simple, puisqu’il faut juste soustraire à votre prix de vente votre prix d’achat.

Exonération de plus-value immobilière et détermination du prix d’achat

Le prix d’achat est égal au montant que vous avez payé à votre acheteur majoré de:

- D’un forfait égal à 7.5 % représentant les frais de notaire. Vous avez également la possibilité de les déduire au réel, il faut faire le plus intéressant.

- Majoré des travaux que vous avez pu effectuer sur votre bien. Vous avez la possibilité de les déduire au réel, ou appliquer un forfait égal à 15 % de la valeur du bien si vous détenez le bien depuis au moins de 5 ans même si vous n’avez pas fait de travaux.

Détermination du prix de vente

Pou déterminer comprendre l’exonération de plus-value immobilière brute, il faut déterminer votre prix de vente. Celui-ci sera celui que vous avez vendu diminué de frais que vous avez supporté:

- Les frais de diagnostics

- Les frais d’agence

- La main levée d’hypothèque

- etc…

Une fois que vous aurez déterminé tous ces frais que vous aurez fait vos calculs, vous pourrez alors déterminer votre brute et passer à l’étape suivante.

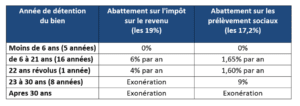

Annulation de plus-value immobilière pour détention du bien

A présent, vous connaissez votre imposition et vous allez devoir déterminer le montant net. Pour ce faire, vous allez devoir appliquer le tableau où son renseigné les abattements.

Les abattements commencent à partir de la 6eme année de détention du bien et s’appliquent de la manière suivante:

- 6 % d’abattement chaque année jusqu’à la 21ene et 4 % les deux dernières pour l’impôt

- 1.65 % d’abattement chaque an jusqu’à la 21ene puis 1.60 % pour la 21ème et 9 % jusqu’à la 30ème pour les prélèvements sociaux

Vous aurez une exonération de plus-value immobilière et ne payerez pas d’impôt à partir de la 22ème et de prélèvements sociaux après la 30ème année.

J’attire votre attention que c’est une année pleine qui compte pour compter une d’abattement sur la plus-value immobilière. Pensez à bien vérifier la date d’acquisition sur votre acte notarié afin de ne pas vous tromper et de payer un an supplémentaire pour rien.

| durée de détention du bien immobilier | Impôt sur le revenu 19 % | Prélèvements sociaux 17.2 % |

| Avant 6 ans de détention |

0 % | 0 % |

| 6 ans | 6 % | 1.65 % |

| 7 ans | 12 % | 3.30 % |

| 8 ans | 18 % | 4.95 % |

| 9 ans | 24 % | 6.60 % |

| 10 ans | 30 % | 8.25 % |

| 11 ans | 36 % | 9.90 % |

| 12 ans | 42 % | 11.55 % |

| 13 ans | 48 % | 13.20 % |

| 14 ans | 54 % | 14.85 % |

| 15 ans | 60 % | 16.50 % |

| 16 ans | 66 % | 18.15 % |

| 17 ans | 72 % | 19.80 % |

| 18 ans | 78 % | 21.45 % |

| 19 ans | 84 % | 23.10 % |

| 20 ans | 90 % | 24.75 % |

| 21 ans | 96 % | 26.40 % |

| 22 ans | 100 %Exonéré | 28 % |

| 23 ans | 100 % Exonéré | 37 % |

| 24 ans | 100 % Exonéré | 46 % |

| 25 ans | 100 % Exonéré | 55 % |

| 26 ans | 100 % Exonéré | 64 % |

| 27 ans | 100 % Exonéré | 73 % |

| 28 ans | 100 % Exonéré | 82 % |

| 29 ans | 100 % Exonéré | 91 % |

| Après 30 ans | 100 % Exonéré | 100 % Exonéré |

L’imposition

Une fois le tableau ci-dessus appliqué, vous connaissez le montant de votre plus-value immobilière nette. Il convient à présent d’appliquer les taux d’imposition, qui sont de 19 % pour l’impôt sur le revenue et de 17.2 % pour les prélèvements sociaux.

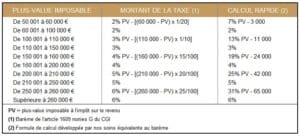

Exonération de plus-value immobilière et surtaxe pour les grandes marges

Une surtaxe s’applique sur les montants nets dépassant les 50 000 €. Le taux qui varie de 2 à 6 % sera appliqué en fonction du montant de votre marge. Vous trouverez le détail dans le tableau suivant.

Source: https://www.iliade-conseil.fr/2013/01/01/taxe-additionnelle-sur-les-plus-values-immobili%C3%A8res/

5 cas d’exonération de plus-value immobilière

Cession de la résidence principale

Si vous vendez votre résidence principale, vous serez exonéré de plus-value immobilière. Vous serez exonéré quel que soit son montant.

Cette loi est rassurante pour les propriétaires qui souhaitent vendre. En effet, elle sera entièrement encaissée et pourra éventuellement servir à financer l’achat d’un nouveau bien.

Quel que soit la nature de la vente ( chalet, maison, appartement etc…) vous ne payerez pas 1 € au fisc. Les dépendances qui lui sont associées échappent également à cette taxation.

Cependant, l’exonération de plus-value immobilière ne s’applique que si vous vendez ces espaces supplémentaires en même temps que la résidence principale. Si vous les vendez après, dans la cadre d’une division parcellaire par exemple, vous serez appelé à payer.

Si vous déménagez, et que vous laissez le bien vacant, il sera considéré comme résidence secondaire. Il est donc impératif de le vendre avant de déclarer une nouvelle adresse pour être exonéré.

Cette situation arrive souvent dans les séparations. Un membre du couple quitte le logement de la famille et sera au bout de quelques mois taxé s’il ne revend pas le bien avant de se domicilier ailleurs. En général le fisc s’en rend compte au bout d’un an.

L’administration fiscale considérera que l’ancien bien de la famille est devenu une résidence secondaire pour la personne qui est partie. Il n’y aura alors aucune exonération de plus-value immobilière.

👉👉👉 Découvrez quel mandat de vente choisir si vous souhaitez mandater un professionnel de l’immobilier👈👈👈

Exonération de plus-value immobilière n°2: vous possédez le bien depuis au moins 30 ans

Lorsque le bien est détenu depuis trente ans, vous serez totalement exonéré de plus-value immobilière. Pour comprendre comment son fonctionnement, il faut se représenter un tableau avec d’un côté la fiscalité et de l’autre des prélèvements sociaux.

Au bout de 30 ans, la loi prévoit que rien ne sera dû par le propriétaire.

Pour s’y retrouver dans le calcul de la plus-value immobilière, il faut comprendre que :

Exonération de plus-value immobilière: source: bfm business

👉👉👉 A lire aussi: découvrez la fiscalité de l’ifi 👈👈👈

Plus vous concevrez votre bien longtemps, moins elle sera importante. L’exonération de plus-value immobilière totale intervient donc au bout de 30 ans. Pour justifier vos années de détention, votre acte d’achat vous servira de référence.

Vous pouvez aussi présenter un avis de donation ou de succession si ce bien vous a été légué par un proche. Dès lors que vous pouvez indiquer que vous détenez le bien depuis 30 ans, vous pourrez en bénéficier.

👉👉👉 Comment fixer le loyer dans le bail d’habitation loi du 6 juillet 1989 ? 👈👈👈

Exonération de plus-value immobilière n°3: une cession de moins de 15 000 €

Une place de parking, un garage ou des parts d’indivision peuvent être inférieur à 15 000 euros. Si elle est inférieure à 15 000 euros, rien n’est prévue. Ces ventes peuvent donc être réalisées sans risquer de voir ses gains être touchés.

Ce point est important en immobilier puisque la revente et les bénéfices associés pourront servir à de nouveaux investissements. Aucune partie de cette somme ne sera amputée donc elle pourra être employée à de nombreuses fins.

👉👉👉 A lire aussi: quel est le rôle du courtier immobilier ? 👈👈👈

L’exonération de plus-value immobilière si vous êtes locataire

Sous certaines conditions, si vous êtes locataire de votre résidence principale et que vous vendez une résidence secondaire, vous pouvez être exonéré.

Vous devez notamment ne pas avoir été propriétaire, les quatre dernières années et décider d’utiliser l’argent de la vente pour acheter dans les deux ans. Si vous répondez à ces deux exigences, il y aura normalement une exonération de plus-value immobilière.

Ce levier est très intéressant mais il est assez complexe à utiliser. Pour être certain de ne pas se tromper, un conseiller pourra apporter ses connaissances et son expertise. Il pourra indiquer s’il est possible de l’utiliser dans votre cas de figure.

L’abattement de plus-value immobilière quand vous entrez dans une résidence de services

Pour pouvoir être exonéré sur la plus-value immobilière :

- Le logement ne doit pas avoir été occupé depuis votre départ

- La vente doit être effectuée dans un délai de moins 2 ans après le départ de la personne pour rentrer dans l’établissement

- La personne doit remplir les conditions de ressources suivantes :

- le revenu fiscal (celui de l’avant-dernière année précédant la vente, soit 2017 pour une vente en 2019) ne doit pas dépasser 25.432 € pour la première part du quotient familial, 5.942 € par demi-part supplémentaire et 4.677 € pour chaque demi-part supplémentaire ;

- elle ne doit pas être passible de l’impôt sur la fortune (ou de l’ISF) au titre de l’avant-dernière précédant celle de la vente.

Si vous avez besoin de renseignements complémentaires sur l’exonération de plus-value immobilière pour votre acquisition, n’hésitez pas à commenter l’article ci-dessous ou à me contacter.

Bonjour

J’aimerais savoir si je suis exonérée en totalité de la plus-value, si suite à la vente d’un terrain constructible je réinvestis 80 % de la somme dans la construction de ma résidence principale sachant que je suis locataire de plus de 4 ans….

Merci

Cordialement